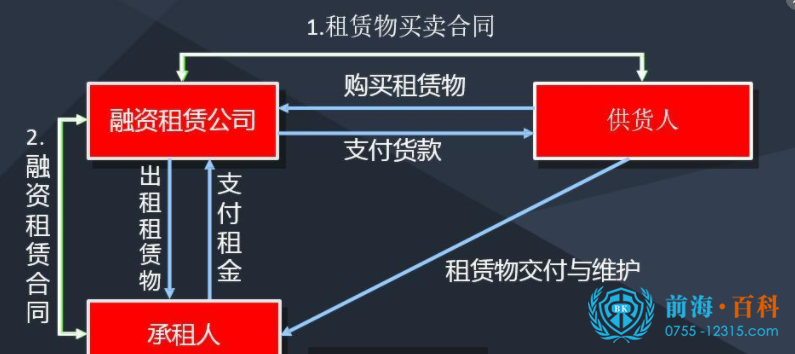

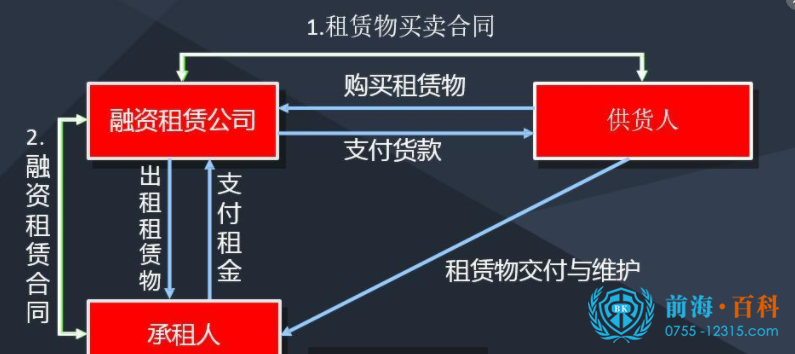

融资租赁是集融资与融物、贸易与技术更新于一体的新型金融产业。由于其融资与融物相结合的特点,出现问题时租赁公司可以回收、处理租赁物,因而在办理融资时对企业资信和担保的要求不高,所以非常适合中小企业融资。

现代融资租赁产生于二战之后的美国。二战以后,美国工业化生产出现过剩,生产厂商为了推销自己生产的设备,开始为用户提供金融服务。

即:以分期付款、寄售、赊销等方式销售自己的设备。由于所有权和使用权同时转移,资金回收的风险比较大。于是有人开始借用传统租赁的做法,将销售的物件所有权保留在销售方,购买人只享有使用权,直到出租人融通的资金全部以租金的方式收回后,才将所有权以象征性的价格转移给购买人。这种方式被称为“融资租赁”。

融资租赁其实很好理解,通俗的解释就是我买了设备供你使用,你给我租金,等到合同结束,你已经差不多把设备的价值都用完了,或者我低价将设备卖给你,就相当于你买了台设备。也就是说我用我的钱替你把设备买下来,以后你就分批还给我钱还有利息就好。

一、符合下列一项或数项标准的,应当认定为融资租赁:

1)在租赁期届满时,租赁资产的所有权转移给承租人。

2)承租人有购买租赁资产的选择权,所订立的购买价款预计将远低于行使选择权时租赁资产的公允价值,因而在租赁开始日就可以合理确定承租人将会行使这种选择权。

3)即使资产的所有权不转移,但租赁期占租赁资产使用寿命的大部分(‘大部分’通常解释为等于或大于75%)。

4)承租人在租赁开始日的最低租赁付款额现值,几乎相当于租赁开始日租赁资产公允价值(‘几乎相当于’通常解释为等于或大于90%)。

5)租赁资产性质特殊,如果不作较大改造,只有承租人才能使用。

与传统租赁的区别:

融资租赁和传统租赁一个本质的区别就是:传统租赁以承租人租赁使用物件的时间计算租金,而融资租赁以承租人占用融资成本的时间计算租金。

是市场经济发展到一定阶段而产生的一种适应性较强的融资方式,是20世纪50年代产生于美国的一种新型交易方式,由于它适应了现代经济发展的要求,所以在20世纪60~70年代迅速在全世界发展起来,当今已成为企业更新设备的主要融资手段之一,被誉为“朝阳产业”。

我国20世纪80年代初引进这种业务方式后,三十多年来也得到迅速发展,但比起发达国家来,租赁的优势还远未发挥出来,市场潜力很大。

二、融资租赁功能介绍:

1、融资功能:融资租赁从其本质上看是以融通资金为目的的,它是为解决企业资金不足的问题而产生的。需要添置设备的企业只须付少量资金就能使用到所需设备进行生产,相当于为企业提供了一笔中长期贷款。

2、促销功能:融资租赁可以用“以租代销”的形式,为生产企业提供金融服务。一可避免生产企业存货太多,导致流通环节的不畅通,有利于社会总资金的加速周转和国家整体效益的提高;二可扩大产品销路,加强产品在国内外市场上的竞争能力。

3、投资功能:租赁业务也是一种投资行为。租赁公司对租赁项目具有选择权,可以挑选一些风险较小、收益较高以及国家产业倾斜的项目给予资金支持。同时一些拥有闲散资金、闲散设备的企业也可以通过融资租赁使其资产增值。而融资租赁作为一种投资手段,使资金既有专用性,又改善了企业的资产质量,使中小企业实现技术、设备的更新改造。

4、资产管理功能:融资租赁将资金运动与实物运动联系起来。因为租赁物的所有权在租赁公司,所以租赁公司有责任对租赁资产进行管理、监督,控制资产流向。随着融资租赁业务的不断发展,还可利用设备生产者为设备的承租方提供维修、保养和产品升级换代等特别服务,使其经常能使用上先进的设备,降低使用成本和设备淘汰的风险,尤其是对于售价高、技术性强、无形损耗快或利用率不高的设备有较大好处。

在融资租赁行业起步较晚,但是目前增长速度非常快,加上政策的支撑,未来的发展前景也是相当的可观,常见的融资租赁有:汽车融资租赁、船舶、飞机融资租赁、大型器械融资租赁、医疗器械融资租赁。

由于金融政策的缩紧,现在全国大部分地区都停止注册融资租赁公司了,如果企业想要开展融资租赁相关业务,最好的办法就是收购一家现有的融资租赁公司。深圳方面,自2018年10月22日起,已停止受理融资租赁公司及商业保理类公司的新申请设立和股权转让变更业务。也就是说,深圳融资租赁公司,目前不可以新申请设立也不能办理直接转股变更,只能通过整体转让,收购母子公司的方式来操作。

深圳融资租赁企业在2019与2020年之间的清退空壳活动后,不经营的前海自贸区融资租赁公司很多已经被清理掉,未来两年再想要获得一个深圳融资租赁牌照,收购价格一定也会有所上扬。

三、如何收购一家深圳融资租赁公司?

目前,收购一家深圳融资租赁公司,可以通过收购融资租赁公司的股东公司全部股权达到间接持股融资租赁公司。相较于注册一家融资租赁公司要便捷得多,而且门槛相对较低。

目前大多数转让的深圳融资租赁公司是纯外资和中外合资的公司。

首先要到工商、税务、银行户、社保残保进行清查,外资融资租赁公司可以照当地的大使馆协助出具公证书、法院证明文件等,另外最好能让上下级股东到场做身份确认,签署债权债务协议。

四、再谈一谈深圳融资租赁公司收购和转让的流程及需要注意哪些问题?

1、确保公司税务干净,无欠税漏税;收购方需要分清实缴资本和注册资本的关系,要弄清该目标公司是否有虚出资的情形(查清出资是否办理了相关转移手续或者是否进行了有效交付);同时要特别关注公司是否有抽资本等情况出现。

2、确保公司无对外债务纠纷;在全部资产中,流动资产和固定资产的具体比例需要分清。有限制的资产会对公司的偿债能力等有影响,所以要将有担保的资产和没有担保的资产进行分别考察。

3、确保公司无劳资纠纷;在全部资产中,流动资产和固定资产的具体比例需要分清。

4、确保公司股东之间无纠纷。需要厘清目标公司的股权配置情况。首先要掌握各股东所持股权的比例,是否存在优先股等方面的情况;其次,要考察是否存在有关联关系的股东。

5、确认融资租赁公司是否被纳入失联名单。融资租赁公司被纳入失联名单,就无法正常经营,需要申请移除失联名单,根据金融局相应要求整改通过后方可合规经营。

五、深圳融资租赁公司怎样会被金融办认定失联呢?

根据银保监会《融资租赁公司监督管理暂行办法》(银保监发〔2020〕22号)第四十“失联”企业的认定标准,满足以下条件之一,即被认定为“失联“:

1、无法取得联系;

2、在企业登记住所实地排查,无法找到;

3、虽然可以联系到企业工作人员,但其并不知情也不能联系到企业实际控制人;

4、连续3个月未按监管要求报送监管信息。

所以尹小姐在这里建议大家优先考虑法定代表人和股东变更次数少的,最好没有任何经营记录的深圳融资租赁公司。因为如果已经有经营历史的话,融资租赁公司或多或少都会有一些留存的业务,这里面可能就会有一些隐性债务的问题,而这些债务可能不会在财务报表上面显现的。

事实上转让/收购一家融资租赁公司,其中的复杂程度远不止此,各位需要擦亮眼睛,避免踩坑。如有转让/收购一家融资租赁公司的想法就搜索下方联系号码吧!前海百科在线客服-尹小姐可以帮到您!

微信扫描咨询

微信扫描咨询 微信扫描咨询

微信扫描咨询